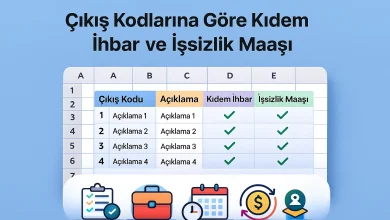

Tazminatlardan Yapılacak Kesintiler

Tazminatlardan Yapılacak Kesintiler, farklı farklı tazminatların hangi kesintilere dahil olup olmadığını gösteren faydalı bir çizelgedir.

Tazminat ve İşçilik Ödemelerinde Yasal Kesintiler Rehberi: Kapsamlı Analiz

İş hukuku dünyasında, fesih süreçleri ve tazminat hesaplamaları her zaman karmaşık bir yapı sergilemektedir. Özellikle, hangi ödeme kaleminden ne tür kesintiler yapılacağı konusu, hem işverenler hem de çalışanlar için büyük önem taşımaktadır. Bilindiği üzere, yapılan yanlış bir hesaplama, ciddi idari para cezalarına veya hak kayıplarına neden olmaktadır. Bu bağlamda, hazırladığımız rehber, İş Kanunu ve Gelir Vergisi Kanunu ışığında tüm soru işaretlerini gidermeyi amaçlamaktadır. Sonuç olarak, aşağıda yer alan detaylı analizler sayesinde bordro süreçleri hatasız ilerleyecektir.

1. Kıdem Tazminatı Kesinti Süreçleri

İlk olarak, çalışma hayatının en temel güvencesi olan kıdem tazminatını incelememiz gerekmektedir. Kuşkusuz, devlet bu tazminat türünü işçi lehine korumaktadır. Bundan dolayı, vergi yükü diğer kalemlere göre oldukça hafiftir.

Yasal Muafiyet ve İstisnalar

Gelir Vergisi Kanunu, kıdem tazminatı tavanını aşmayan ödemeler için tam bir koruma kalkanı oluşturmaktadır. Nitekim, işverenler hesaplama yaparken gelir vergisini matraha dahil etmemektedir. Böylece, çalışanın eline geçen net tutar korunmaktadır.

Uygulama Adımları

Muhasebe departmanları, kıdem tazminatı öderken şu yolu izlemektedir:

- Sigorta Primi (SGK): Mevzuat, SGK primi kesilmesini yasaklamaktadır. ❌

- Gelir Vergisi: Sistem, tavan tutara kadar gelir vergisi hesaplamamaktadır. ❌

- Damga Vergisi: Bununla birlikte, Maliye Bakanlığı binde 7,59 oranında damga vergisi tahsil etmektedir. ✅

2. İhbar Tazminatı ve Vergilendirme

Öte yandan, ihbar tazminatı kıdem tazminatından tamamen farklı bir statüde yer almaktadır. Zira, kanun koyucu bu ödemeyi bir “tazminat”tan ziyade, “ücret geliri” olarak tanımlamaktadır. Dolayısıyla, vergilendirme süreci daha ağır işlemektedir.

Vergi Yükümlülükleri

İhbar tazminatı hesaplanırken, devlet gelir vergisi kesintisini zorunlu tutmaktadır. Üstelik, çalışan hangi vergi dilimindeyse, kesinti o oran üzerinden gerçekleşmektedir. Ne var ki, SGK bu sürece dahil olmamaktadır.

Tablo Verileri

- Sigorta Primi (SGK): SGK, bu kalemi prime esas kazanç saymamaktadır. ❌

- Gelir Vergisi: Açıkçası, vergi dairesi bu ödemeden payını almaktadır. ✅

- Damga Vergisi: Yasalar, damga vergisini zorunlu kılmaktadır. ✅

3. Kötü Niyet Tazminatı Analizi

Buna ek olarak, iş güvencesi dışında kalan işçiler için kötü niyet tazminatı gündeme gelmektedir. Her ne kadar adı tazminat olsa da, maliye sistemi bu ödemeyi vergiye tabi tutmaktadır. Şüphesiz, bu durum net ödemeyi azaltmaktadır.

Hukuki Bakış Açısı

Yargıtay kararları, bu ödemeyi işçiye sağlanan ek bir menfaat olarak görmektedir. Hal böyle olunca, bordro programları gelir vergisini otomatik olarak hesaplamaktadır.

Kesinti Detayları

- Sigorta Primi (SGK): Kurum, prim talebinde bulunmamaktadır. ❌

- Gelir Vergisi: Vergi kanunları, kesinti yapılmasını emretmektedir. ✅

- Damga Vergisi: Ayrıca, damga vergisi de kesilmektedir. ✅

4. Sendikal Tazminat Ödemeleri

Bir diğer önemli başlık ise sendikal tazminattır. Çalışanın örgütlenme hakkını koruyan bu tazminat, işverene ciddi bir maliyet yüklemektedir. Ancak, devlet bu ödemeyi de gelir vergisi kapsamında değerlendirmektedir.

Mali Yükümlülükler

Sendikal tazminat, genellikle işçinin bir yıllık brüt ücreti tutarında belirlenmektedir. Bu sebeple, ortaya çıkan rakam yüksek olduğundan, kesilen gelir vergisi de ciddi boyutlara ulaşmaktadır. Yine de, SGK primi kesilmemesi bir avantaj sağlamaktadır.

Kesinti Tablosu

- Sigorta Primi (SGK): Mevzuat, prim kesintisi öngörmemektedir. ❌

- Gelir Vergisi: Sistem, gelir vergisi tahakkuk ettirmektedir. ✅

- Damga Vergisi: İşlem üzerinden vergi alınmaktadır. ✅

5. Ayrımcılık Tazminatı Prosedürü

Benzer şekilde, eşit davranma ilkesine aykırılık durumunda ödenen ayrımcılık tazminatı da dikkat çekmektedir. Görüldüğü üzere, tazminat türleri değişse de vergi dairesinin yaklaşımı genellikle sabit kalmaktadır.

Yasal Statü

İşveren, ayrımcılık yaptığı tespit edildiğinde bu tazminatı ödemek zorundadır. Oysa, bu ceza niteliğindeki ödeme bile gelir vergisinden kaçamamaktadır. Sonuçta, işçi vergisi düşülmüş net tutarı almaktadır.

Uygulama Esasları

- Sigorta Primi (SGK): SGK, matraha dahil etmemektedir. ❌

- Gelir Vergisi: Vergi dairesi kesinti beklemektedir. ✅

- Damga Vergisi: Tabii ki, damga vergisi uygulanmaktadır. ✅

6. İşe Başlatmama Tazminatı İstisnası

Önemle belirtmek gerekir ki, işe başlatmama tazminatı vergi hukuku açısından özel bir yere sahiptir. Yakın tarihte yapılan düzenlemelerle, bu tazminatın kaderi değişmiştir. Böylelikle, işçiler daha yüksek net gelir elde etmektedir.

Vergi Muafiyeti Kararı

Devlet, işe iade davası sonucunda ödenen bu tazminatı gelir vergisinden istisna tutmuştur. Kısacası, artık bu kalemden gelir vergisi kesilmemektedir. Sadece damga vergisi yükümlülüğü devam etmektedir.

Güncel Durum

- Sigorta Primi (SGK): Kesinti listesinde yer almamaktadır. ❌

- Gelir Vergisi: Kanun, muafiyet tanımaktadır. ❌

- Damga Vergisi: Mevzuat, kesintiyi zorunlu kılmaktadır. ✅

7. Ölüm Tazminatı ve Hak Sahipleri

Maalesef, işçinin vefatı durumunda gündeme gelen ölüm tazminatı, sosyal bir yardım niteliği taşımaktadır. Doğal olarak, yasa koyucu bu acı durumda mirasçılara ek bir vergi yükü bindirmemektedir.

Sosyal Güvence Yaklaşımı

İşverenler, vefat eden personelin ailesine bu ödemeyi yaparken vergi kesintisine gitmemektedir. Dolayısıyla, brüt rakam neredeyse net rakama eşdeğer olmaktadır.

Tazminatlardan Yapılacak Kesintiler Bilgileri

- Sigorta Primi (SGK): Kanun, kesintiyi yasaklamaktadır. ❌

- Gelir Vergisi: Vergi dairesi talep etmemektedir. ❌

- Damga Vergisi: Buna karşın, damga vergisi kesilmektedir. ✅

8. Boşta Geçen Süre Ödemesi (Kritik Nokta)

Son olarak, listemizdeki en farklı kalemi, yani boşta geçen süre ödemesini analiz etmemiz gerekmektedir. Aslında, bu ödeme teknik olarak bir tazminat değildir. Aksine, işçinin geriye dönük hak ettiği maaşıdır.

Neden Tüm Kesintiler Yapılmaktadır?

Hukuk sistemi, işçinin çalışmadığı o 4 aylık süreyi “fiilen çalışılmış” gibi kabul etmektedir. Bu nedenle, normal bir maaş bordrosunda hangi kesintiler varsa, burada da aynısı uygulanmaktadır. Yani, hiçbir istisna söz konusu değildir.

Tazminatlardan Yapılacak Kesintiler Tam Listesi

- Sigorta Primi (SGK): SGK, primleri tahsil etmektedir. ✅

- Gelir Vergisi: Gelir vergisi dilimleri uygulanmaktadır. ✅

- Damga Vergisi: Kesinti yapılmaktadır. ✅